调味品涨价调查:商家还在卖存货,终端暂未涨价-ag凯发旗舰厅

每日经济新闻

2021-12-10

“涨声”响起来。

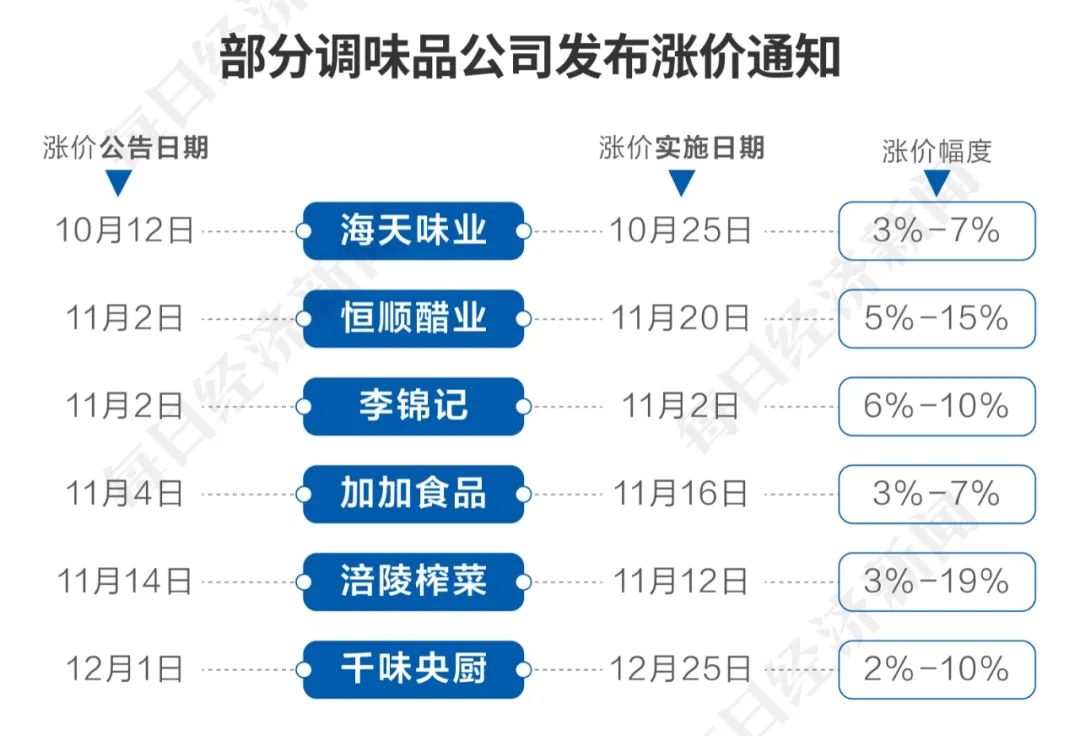

11月2日,恒顺醋业、李锦记同时宣布对部分产品涨价。11月4日,加加食品也宣布部分产品提价。

图片来源:摄图网

图片来源:摄图网

到11月14日,11月3日还宣称“暂缓提价”的“榨菜茅”涪陵榨菜终于也没扛住,决定对部分产品出厂价格进行调整,各品类上调幅度为3%到19%不等。

但对调味品上市公司来说,最关键的问题是,价格涨了业绩就一定涨吗?原料、包材、能源成本上涨,调味品上市公司业绩整体承压,提价,真的能缓解压力吗?市场对涨价的接受度又如何?

调研了多级经销商,并访谈了多家终端超市供应链负责人。从调研结果来看,在终端库存尚未消化完的情况下,从上市公司宣布提价到市场全面完成提价仍需要一个过程。且终端最终是否提价,还受到市场环境、厂家定价和竞争对手定价等诸多因素的影响。

有的公司率先涨价,有的跟涨,有的没涨。但市场正在发生变化,这一轮潮起不知何时潮落。

不可兼得?要客户还是要利润

“要客户,还是要利润?”自接到各大调味品公司的涨价通知以来,这道选择题就摆在了老王面前。

近百来个平方的小型菜市场,老王与另外两位老板合租,自己专卖米面粮油和调味品,这样的生意老王已经做了几年,“外行人都知道,有客户就有钱赚,但现在客户和利润你只能选一样。”老王调侃自己做了十几年生意,第一次碰到这种情况。

“一箱酱油以前103元,有时候涨一点变成107,这次涨价直接到了125元,一箱6瓶,平均1瓶酱油就涨了3元,我怎么卖?紫菜一大包涨了40多,我的乖乖,一大包也就40包,每包涨1元,之前总共的利润也才1元。酵母涨了多少?也是一包涨了几十元……”

老王对涨价前后的价格滚瓜烂熟,他“吐槽”涨价后没有一点利润,“公司宣布涨价百分之几,(经过多层经销商后)到我们这至少涨20%,赚不赚钱没法算”。

比起涨价后到底能挣多少钱,老王更担心涨价了还会不会有人买。“涨那么厉害,如果我也涨,好多年轻人来买的时候一看,太贵了,还不如点外卖,他们就不买了,这样的例子见得太多了。老年人可能就直接去别的店了,你卖得便宜,他下次就还会来”。

老王已经作出了选择,“都没有人来买了,还做什么生意”。在“挣钱”和“保命”之间,“保命”当然更重要。

同时,老王也庆幸,在公司宣布涨价前,自己先囤了些货,“做生意还是得有些门道,有的批发商那里就还没有涨价,我就先囤了,卖到明年房子到期,我就不做了,房租没降,东西涨价了也没利润。”老王又感叹。

有意思的是,老王家对面的超市,同样的产品价格标签已经贴了新的一层,老板直言,“进货价涨了,我们肯定要涨”。至于生意如何,老板并没有透露。回头跟老王交流,他有些不服气,“他家有多少存货我又不是不知道,现在卖的肯定是存货,他涨了也好,说不定就有人到我这里买了”。

“瞄准”同行,绝不率先涨价

虽然是小本生意,但老王“留住用户”的想法却是生意的本质。

“绝不会率先涨价”“原则是维持价格稳定”“尽最大可能让消费者买到优惠的调味品”。几个大型线上线下零售或批发平台也对记者表示,留住客户、用户、消费者都是他们考虑的重点。

“绝不会率先涨价,我们每天都对批发市场、零售市场调研。”一家主要to b的线上平台采购总负责人蔡进说。

在咨询公司创领家创始人韩亮看来,市场是一个生态系统,参与者之间时时存在着博弈、竞争,时而是ag凯发旗舰厅的合作伙伴、利益共同体,时而也会变成竞争对手,整个生态系统并非单一的直线传导,而是复杂的网状链接,最终维持动态平衡。

他举例,如果a品牌宣布涨价,而同品类的b品牌没有涨价,那么b品牌很有可能直接抢占a品牌的市场份额;同样,从渠道来看,如果a超市宣布涨价,而b超市没有涨价,那么b超市也有可能会吸引到更多消费者。

“我每天都在看市场的价格,如果都涨了,我也不可能便宜很多,所有人都来我这里拿货,我也没有那么多。如果市场没涨,我就会找厂家,你要提价,我没库存你得补给我,否则我没办法做工作,我们极其重视客户体验,这是不可忽视的东西。” 蔡进说。

面对不同品牌涨价不一的情况,蔡进处理的首要原则是用户需求优先,出现涨价缺货情况下也会尽量先满足用户需求,但同时也会给用户推荐没涨价的同类品牌,选择权在用户,如果用户愿意尝试,那么没涨价的品牌可能“捡漏”很多订单,这也成为一些品牌的策略。

在另一家大型零售商超,某品牌调味品采购负责人张毅介绍,目前调味品售价综合市场环境、厂家定价及同类型商超定价的市场规律制定,该品牌厂家会给到市场指导价,基本是按照指导价定价,因为该品牌的定价也是基于市场价格制定,并进行全市场统一调整。

“原则是遵循厂家指导价,偶尔出现当地市场价格与指导价格不一样的情况,这种情况下依然遵循厂家指导价格。但是需要强调的一点是,厂家的指导价格非常准确,与市场价格往往是一致的。”张毅说。

张毅表示,关于调味品的定价不仅需要考虑到上游供应商的价格、限产之类的因素,也要考虑到市场同类型商超对某个商品的定价,原则是维持稳定,但是不能统一而论某个商品的涨幅细节。

作为面向c端的线上平台,调味品采购负责人许文对记者表示,公司会参照终端市场的整体情况决定是否提价,并且消费者对于新价格的接受程度也是参考因素。

许文所在的公司对上游的涨价幅度也没有商量的余地,但许文也强调“尽最大可能确保消费者购买到实惠的调味品”,留住消费者是重中之重。

“目前,整个调味品市场迎来涨价潮,而不只是一两个品牌,这对于销售终端确实有一定压力。不过,由于公司采用的是批量直采模式,能在一定程度上减少价格上涨带来的影响。”许文说。

一个关键词,先消化完库存

值得一提的是,无论是个体户老王还是各大平台采购负责人,对于涨价与否都提到了另一个关键词“库存”,行业约定俗成,对于“存货”似乎没有合适的涨价理由。

“我们想进10月份以后的货,门儿都没有,全是以前的,厂家也在消化库存,他不发完库存不会给你新的。”老王说,也正是因为有库存,他暂时没有涨价。

蔡进注意到,调味品与米面粮油、蔬菜等品类相比,涨价的过程更慢,因为米面粮油属于高频次消耗品,而蔬菜没有库存,这两者是否涨价在很短时间就会体现出来,“比如蔬菜,今天下了一场大雨或者昨天晚上下大雪,采摘成本和运输成本高了,又没有库存,第二天马上就会涨价。”蔡进举例,但调味品不同,保质期较长,库存周转时间也更长。

记者在各大销售终端走访时也发现,以酱油为例,货架上的商品大多生产日期都在2021年上半年,甚至还有2020年的产品,老王也对记者表示,酱油的保质期大多在18个月-24个月,大部分消费者都会留意生产日期,“时间久了肯定不好卖”。老王说,他认为先消化存货是厂家不给发新货的理由。

当然,库存不仅在零售终端,在经销商和批发商处也都有存货。老王就表示,自己进货的渠道有很多,从品牌业务员那儿拿的货只是很少一部分,批发市场、经销商,甚至是以低价吸引c端消费者的线上平台,都是老王的进货渠道,“哪儿的价格便宜,我们就从哪里拿货,现在就是生产日期越新卖得越贵。”

“海天现在还拿不到10月的货,最新的是8月和9月的,价格每瓶涨了两三块。”线上平台的一个经销商说。

许文也告诉记者,目前在售的调味品主要是存货,也还未进行提价调整。张毅则表示,公司目前在售的既有存货也有新货。

正如老王多次提及,暂时没有涨价就是因为之前有囤货,不涨价才能留住客户。而这个逻辑,在从厂家到经销商再到终端的每个环节,都适用。因此,从某种程度上来说,涨价无疑促进了存货消化。

“但这是阶段性现象。”调味品专家陈小龙表示,公司宣布涨价后确实有加速消化库存的现象,短期上游的库存是清完了,但货积压在经销商,库存压力也转移到经销商,当然,短期经销商也不会提价。

并且这主要存在于省级城市中,县级城市及乡镇并不是如此。陈小龙表示,省级城市也相当于上游,传导到下游的县级城市、乡镇,原理一样,涨价与否根本上取决于市场的供给情况。

等一等,全面提价需要1-3个月

“调味品涨一次价是很复杂的,因为它涉及到的产业链比较长,比如说经销商、竞争对手、多种渠道等,每一个环节都可能出现问题,如果原材料的波动在接受范围内,公司不会轻易调价,最后调价了,按照一般预判,未来也不会把价格再降回来了。” 咨询公司创领家创始人韩亮说道。

“配合涨价。”韩亮以此概括目前市场各个环节参与者的状态,“但配合到什么程度,涨价快与慢,多与少,还要具体分析”。从往年的情况来看,韩亮预计,全面完成提价要1到3个月,他认为这个时间长短取决于公司的执行力、检查力度与协调沟通等各方面。

现实中,每个终端都有自己的定价权,大部分品牌无法对所有环节参与者强制定价,涨价与否及涨价幅度最终是自行决定。韩亮提到,其中还涉及明涨与暗涨的问题,“有的必须得涨,不涨总部会罚,那就明面上涨点,但同时又赠送客户一些别的东西”。

“现在很多人都在观望,别的店涨价了,消费者反应怎么样。每个参与者都在想着如何实现综合利益最大化,而不是利润最大化,因为涨价能提高利润,但还要考虑能否留住客户。”韩亮告诉记者。

“一、二线城市完成涨价应该会更快,因为对品牌涨价的忍受度要大一些,小城市可能就直接换牌子了。现在这段时间,各公司的业务员应该是最忙的时候,忙着引导下游涨价,还要监控市场反馈。”韩亮说。

至于为什么是1-3个月,这不仅仅是经验之谈,陈小龙向记者解释,这取决于货物的消化速度,食品饮料行业一个月的安全库存是1.5倍,进货的两个周期就是3个月,而涨价通知发布后的一两个月是提价的黄金时间,过了黄金时间就可能很难再提价,因此1-3个月就可能会完成全面提价。

不过,在被问及行业何时能完成全面提价时,蔡进认为难以预测,“调味品最大的问题是80%是在线下流通市场,这是深不见底的传统市场,它的业态决定了复杂性”。

“线上品牌会控价,一查就出来了,所以价格不会随便定,一调价就上去了。线下批发市场太大了,价格很难控制,反而可能更低。”有线上平台的经销商也告诉记者。

对于涨价幅度,韩亮认为决定因素有三个:一是原材料等成本的上涨幅度;二是中高低端的品牌定位;三是取决于公司的战略规划。韩亮解释,公司调价肯定首先会覆盖成本的上涨,但不可能做中低端产品的,提价到中高端价格段,最后定价到底多少可能还取决于公司对市场竞争的判断。

且行且看,上市公司业绩会涨吗

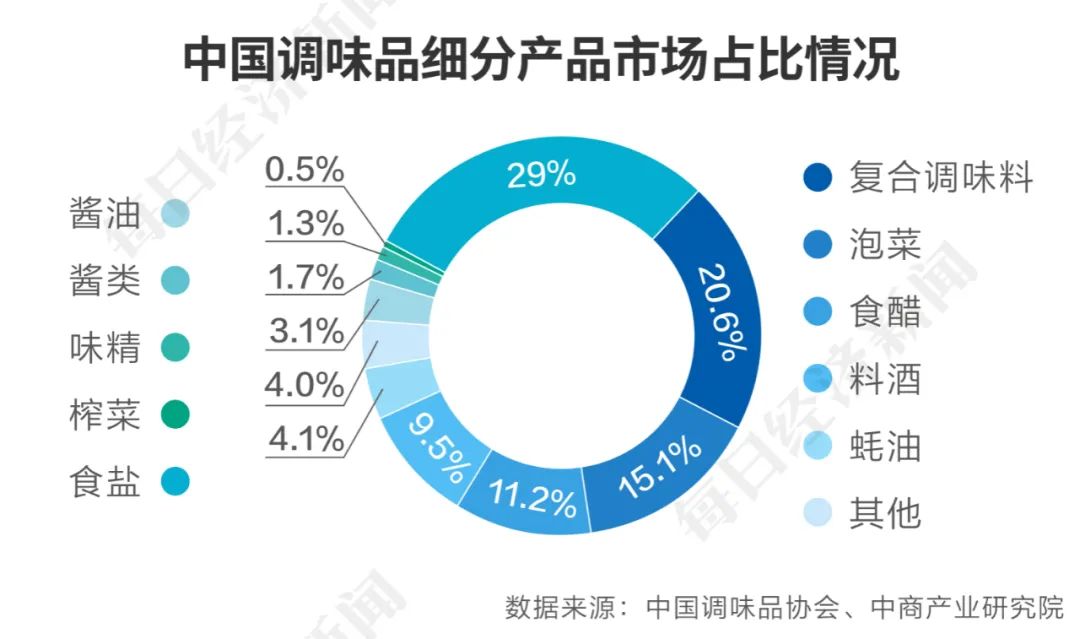

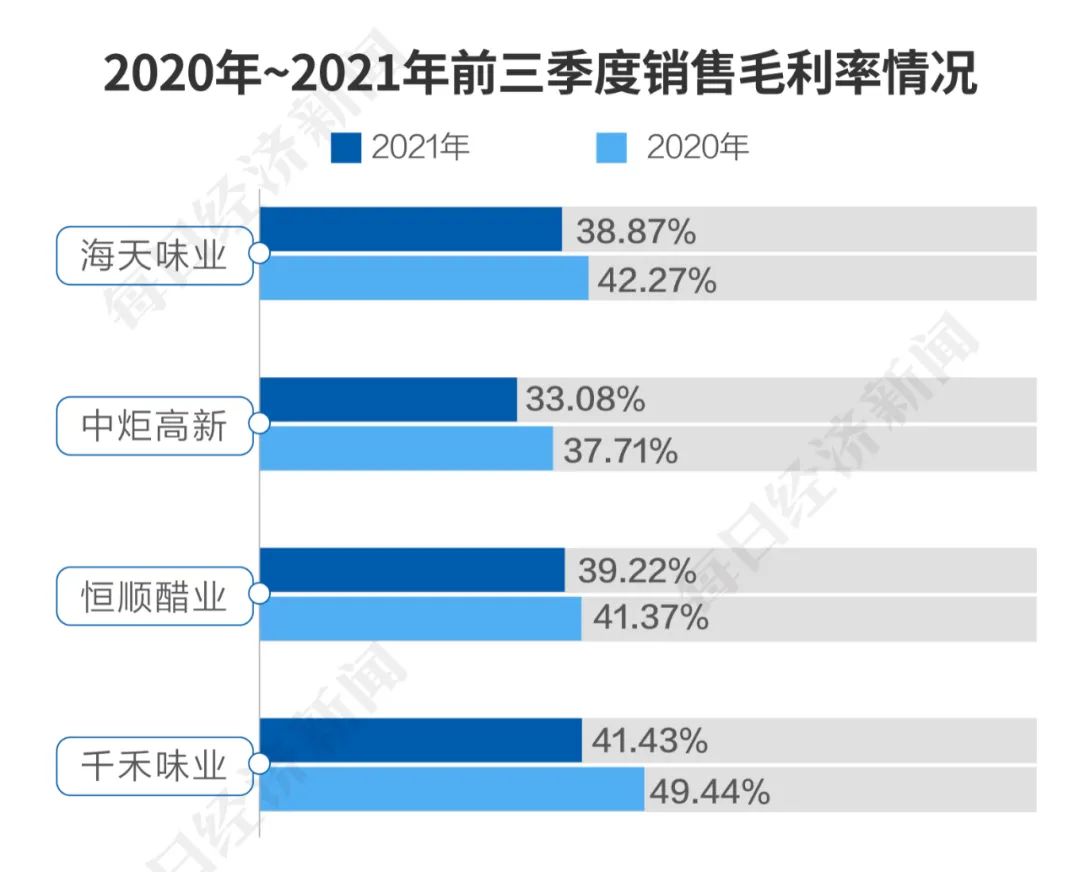

原材料价格上涨以来,调味品上市公司业绩整体承压,海天味业、中炬高新、千禾味业、恒顺醋业2021年前三季度的销售毛利率分别同比下滑了3.4、4.63、8.01、2.15个百分点。

国盛证券发布的调味品2021三季报相关研报指出,进入三季度,大豆价格维持高位之外,包材瓦楞纸、玻璃瓶的价格亦稳步走高,成本端压力进一步抬升。与此同时,部分企业储存的低价原材料使用完毕,如涪陵榨菜,上半年采购的高价原材料开始在三季度显现,带动毛利率走低。与此同时费用端各企业正常投放,在收入恢复未达预期的背景下,部分企业费用率明显高企,进一步挤压利润空间。

10月12日,海天味业率先提价,主要产品价格上调3%-7%不等,李锦记11月2日宣布部分产品上调6%-10%,加加食品宣布部分产品上调3%-7%,恒顺醋业自11月20日起对部分产品进行价格调整,调整幅度5%-15%不等。

在一片“涨”声中,行业里也有淡定的声音。11月3日,涪陵榨菜在投资者互动平台上回应,“公司作为行业龙头,具有行业定价权,但当行业出现提价趋势时,公司可以暂缓提价,以此挤压竞品、提升乌江市占率,加速行业洗牌。”

最后涪陵榨菜作出结论,“是否涨价是一种竞争策略,公司未来将综合行业形势、市场接受度等情况决定。”不过,11月14日,涪陵榨菜发布公告,对部分产品出厂价格进行调整,各品类上调幅度为 3%-19%不等。

如今集体宣布涨价,公司业绩会涨吗?

致电多家调味品上市公司,对于提价后的业绩表现,利润能否提升的回复基本一致,正如公告中提到,“本次部分产品调价可能对市场销售造成一定影响,调价对公司未来业绩的影响具有不确定性”。

安井食品董秘办工作人员表示,从厂家发出涨价通知到经销商到二批商再到终端有一个价格传导过程,但市场对于提价接受度如何无法预测,所以无法预测业绩表现。海天味业工作人员表示,可以关注下明年一季报。

国金证券发布的《消费品涨价专题分析报告》中,根据其对2016年调味品原材料价格上涨复盘,自2016q2原材料涨价起,调味品公司毛利率迅速下降,延续1-2个季度。海天味业2017q1提价,2017q1-2017q3营收增速相较于同期高出10个百分点,净利增速则持续四个季度增加。中炬高新2017q1营收同样高增。恒顺醋业也在2016q3、2016q4营收、净利高速增长。

国金证券得出结论,调味品公司在上游原材料涨价后一个季度毛利率下行,三个季度左右提价,提价后毛利率迅速改善,但销售费用率也随之增加,整体毛销差在原材料企稳回落后较快好转,提价带来利润释放。

但国金证券也提到不顺利的案例,恒顺醋业于2016q2先行提价,提价抵挡了部分毛利率下降,但因提价幅度过高(10%),下游传导并不顺畅,导致毛利率和毛销差在2017年下滑。

中信建投在研报中指出,短期调味品利润压力依旧较大,且2020q4-2021q1的基数相对较高,即使经过一定提价,基础调味品短期业绩大幅改善概率较小,利润表现预计将在明年q2左右才能有更明显体现。

目前来看,调味品涨价潮已形成,对业内上市公司而言,似乎业绩向好的基本面也可以预见。有网友调侃,要不买它家股票去,赚的钱正好去“打酱油”。一切,还是交给市场检验吧。

调味品涨价背后商业世界复杂

2021年11月,调味品上市公司集中宣布对部分产品提价,提价幅度从3%-19%不等,无论是一纸通知,还是一则公告,都在宣示:涨价了。

但就调味品行业而言,涨价绝非发一则公告就能自上而下完成。从一线市场调研来看,渠道商、经销商、终端都在左顾右盼,一方面以“绝不率先涨价”的做法留住客户,但另一方面又要“配合涨价”。

正如文中韩亮所言,如果a品牌宣布涨价,而同品类的b品牌没有涨价,那么b品牌很有可能直接抢占a品牌的市场份额;同样,从渠道来看,如果a超市宣布涨价,而b超市没有涨价,那么b超市也有可能会吸引到更多消费者。

截至2020年底,我国调味品企业注册数量为90991家,数量庞大,行业内依然存在较多中小企业和小作坊式生产的企业,源头厂家很难一一掌控终端零售价,也是重要原因。

由此可见,经历各环节层层传导,以及市场竞争形势之复杂,无论是从耗时还是从结果上来看,“涨价”仍具有不确定性。

因此,对普通消费者而言,暂无需对涨价潮忧心忡忡。对资本市场投资者而言,也需要更深入地考量涨价对上市公司业绩所能产生的真正影响。

“本次部分产品调价可能对市场销售造成一定影响,调价对公司未来业绩的影响具有不确定性”,多家上市公司也作出提示。并且,历史上也存在因提价幅度过高而导致调价不顺畅的案例,这些,正都是不确定性的表现。

(文中蔡进、许文、张毅为化名)(作者:舒冬妮)